इंडेक्सेशन म्हणजे काय असते रे भाऊ

इंडेक्सेशन म्हणजे काय असते रे भाऊ?

मार्चचा महिना म्हणजे आर्थिक वर्षाचा शेवटचा महिना. करबचतीसाठी अजूनही अनेक लोक गुंतवणुकीचे पर्याय शोधत असतील. मात्र ज्यांनी दीर्घकालीन नियोजन आधीच करून ठेवले आहे ते निवांत असतील. मात्र त्याच्या पलीकडे जाऊन प्रत्येकानेच अतिरिक्त निधी गुंतवण्यासाठी कर-सुलभ पर्याय कोणते याचा विचार केला पाहिजे. शेवटी गुंतवणुकीतून करोत्तर परतावा किती मिळतो ते प्रत्येकासाठी महत्त्वाचे. त्या दृष्टीने मार्चचा महिना फिक्स्ड मॅच्युरिटी प्लान घेण्यासाठी सर्वात महत्त्वाचा ठरतो, कारण इंडेक्सेशनचा फायदा. मागील लेखातील याच्या उल्लेखाविषयी काही वाचकांनी अधिक माहिती मागितली होती त्यामुळे हा लेख.

सर्वात आधी आपण फिक्स्ड मॅच्युरिटी प्लान म्हणजे काय ते समजून घेऊ. फिक्स्ड मॅच्युरिटी प्लान ह्या क्लोज-एन्डेड प्रकारच्या डेट फंडातील योजना असतात. गुंतवणूकदारांना त्यात प्रवेश घेण्यासाठी सुरुवातीला विशिष्ट काळ दिलेला असतो. त्यानंतर ती योजना नवीन गुंतवणूकदारांसाठी बंद होते. आधीच ठरवून दिलेल्या कालांतराने – सुमारे ३ वर्षांनी - ती योजना संपते आणि तेव्हा गुंतवणुकीत झालेली वृद्धी परतावा स्वरुपात गुंतवणूकदारांना परत मिळते.

या योजनांचा कार्यकाळ आधीच ठरलेला असल्याने जमा झालेला निधी त्याच वेळेस परत मिळेल अशा पर्यायांमध्ये गुंतवला जातो. डेट फंड असल्यामुळे सरकारी कर्जरोखे, कंपन्यांचे बॉन्ड, ठेवी प्रपत्रे, कमर्शिअल पेपर अशा नियमित परतावा देणाऱ्या ठिकाणीच गुंतवणूक केली जाते.

गुंतवणूकदाराच्या दृष्टीकोनातून विचार केल्यास ह्या योजना बँकेच्या मुदतठेवींशी थेट स्पर्धा करतात. या योजनांमधून मिळणारा परतावा हा मुदतठेवीवर मिळणाऱ्या परताव्याच्या आगेमागे असतो. मात्र इन्कम टॅक्सच्या नजरेत ह्या दोन्ही वेगवेगळ्या गोष्टी ठरतात. बँकेच्या मुदतठेवींवरचा परतावा ‘व्याज’ म्हणून गणला जातो, तर फिक्स्ड मॅच्युरिटी प्लान मधला परतावा मुद्दलावरील ‘दीर्घकालीन भांडवली वृद्धी’ ह्या सदराखाली येतो. आणि त्याच्या मुळे दोन्हींना लागणाऱ्या टॅक्समधे फरक पडतो.

बँकेच्या मुदतठेवीवरचं ‘व्याज’ गुंतवणूकदाराच्या इतर वार्षिक उत्पन्नात जोडलं जाऊन त्यावर नेहेमीच्या दराने टॅक्स भरावा लागतो. म्हणजे गुंतवणूकदाराच्या टॅक्स ब्रॅकेटनुसार व्याजावरचा टॅक्स ठरतो.

मात्र दीर्घकालीन भांडवली वृद्धी वरील टॅक्स मोजण्यासाठी गुंतवणूकदाराला इंडेक्सेशनचा फायदा उपलब्ध असतो. आता इंडेक्सेशन म्हणजे काय ते बघण्या आधी हे सुद्धा लक्षात घेतले पाहिजे की इंडेक्सेशन शिवाय परताव्याच्या १०% टॅक्स भरण्याची मुभा देखील गुंतवणूकदाराला असते. याचाच अर्थ असा की कोणालाही फिक्स्ड मॅच्युरिटी प्लान मधील परताव्यावर जास्तीत जास्त १०% टॅक्स भरावा लागू शकतो.

आता महत्त्वाच्या प्रश्नाकडे वळू - इंडेक्सेशन म्हणजे काय? दरवर्षी भारतीय इन्कम टॅक्स विभाग सर्व प्रकारच्या दीर्घकालीन भांडवली गुंतवणुकींवरील करपात्र नफा मोजण्यासाठी इंडेक्सेशनचे आकडे प्रसिद्ध करत असते. वार्षिक सरासरी चलनवाढीच्या दरानुसार प्रत्येक वर्षाचा आकडा ठरत असतो. जेव्हा एखादी व्यक्ती भांडवली गुंतवणूक अनेक वर्षांनी विकून दीर्घकालीन भांडवली नफा कमावते तेव्हा तो सगळाच नफा करपात्र होत नाही. भूतकाळातील गुंतवणुकीचे मूल्य इंडेक्सेशन आकड्यांच्या सहाय्याने वर्तमानातील पातळीवर आणले जाते आणि त्यावरीलच केवळ नफा करपात्र ठरतो.

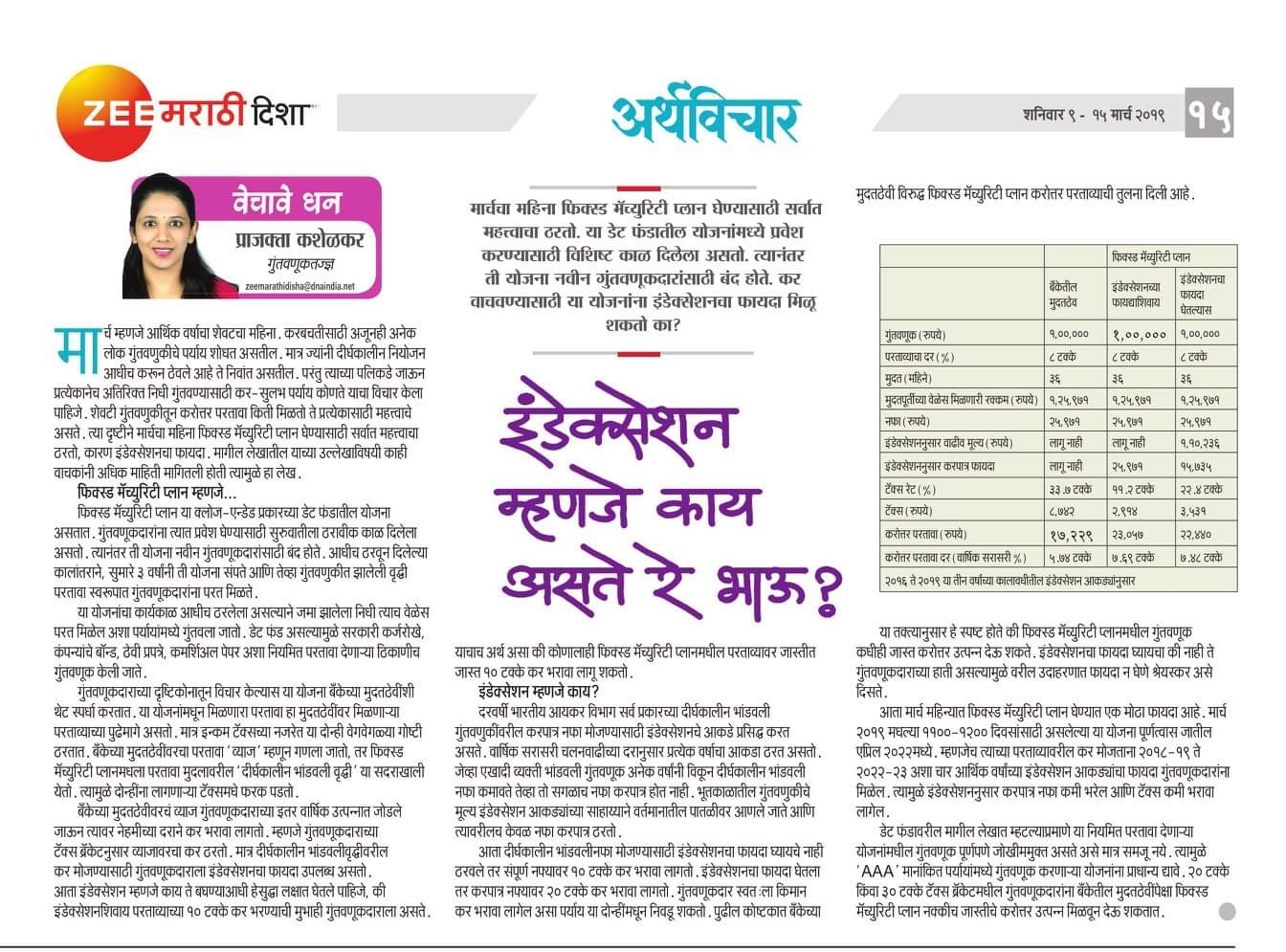

आता दीर्घकालीन भांडवली नफा मोजण्यासाठी इंडेक्सेशनचा फायदा नाही घ्यायचे ठरवले तर संपूर्ण नफ्यावर १०% कर भरावा लागतो. इंडेक्सेशनचा फायदा घेतला तर करपात्र नफ्यावर २०% कर भरावा लागतो. गुंतवणूकदार स्वतःला कमीतकमी टॅक्स भरावा लागेल असा पर्याय या दोन्हींमधून निवडू शकतो. खालील कोष्टकात बँकेच्या मुदतठेवी विरुद्ध फिक्स्ड मॅच्युरिटी प्लान करोत्तर परताव्याची तुलना दिली आहे

|

|

|

फिक्स्ड मॅच्युरिटी प्लान |

|

|

|

बँकेतील मुदतठेव |

इंडेक्सेशनच्या फायद्याशिवाय |

इंडेक्सेशनचा फायदा घेतल्यास |

|

गुंतवणूक (रू.) |

1,00,000 |

1,00,000 |

1,00,000 |

|

परताव्याचा दर (%) |

8.00% |

8.00% |

8.00% |

|

मुदत (महिने) |

36 |

36 |

36 |

|

मुदतपूर्तीच्या वेळेस मिळणारी रक्कम (रू.) |

1,25,971 |

1,25,971 |

1,25,971 |

|

नफा (रू) |

25,971 |

25,971 |

25,971 |

|

इंडेक्सेशननुसार वाढीव मूल्य (रू)$ |

N.A. |

N.A. |

1,10,236 |

|

इंडेक्सेशननुसार करपात्र फायदा |

N.A. |

25,971 |

15,735 |

|

टॅक्स रेट (%) |

33.7% |

11.2% |

22.4% |

|

टॅक्स (रू) |

8,742 |

2,914 |

3,531 |

|

करोत्तर परतावा (रू) |

17,229 |

23,057 |

22,440 |

|

करोत्तर परतावा दर (वार्षिक सरासरी %) |

5.74% |

7.69% |

7.48% |

|

$: २०१६ ते २०१९ या तीन वर्षांच्या कालावधीतील इंडेक्सेशन आकड्यांनुसार |

|||

या तक्त्यानुसार हे स्पष्ट होते की फिक्स्ड मॅच्युरिटी प्लान मधील गुंतवणूक कधीही जास्त करोत्तर उत्पन्न देऊ शकते. इंडेक्सेशनचा फायदा घ्यायचा की नाही ते गुंतवणूकदाराच्या हाती असल्यामुळे वरील उदाहरणात फायदा न घेणे श्रेयस्कर असे दिसते.

आता मार्च महिन्यात फिक्स्ड मॅच्युरिटी प्लान घेण्यात एक मोठ्ठा फायदा आहे. मार्च २०१९ मधल्या ११००-१२०० दिवसांसाठी असलेल्या ह्या योजना पूर्णत्वास जातील एप्रिल २०२२ मधे. म्हणजेच त्याच्या परताव्यावरील टॅक्स मोजताना २०१८-१९ ते २०२२-२३ अशा ४ आर्थिक वर्षांच्या इंडेक्सेशन आकड्यांचा फायदा गुंतवणूकदारांना मिळेल. त्यामुळे इंडेक्सेशननुसार करपात्र नफा कमी भरेल आणि टॅक्स कमी भरावा लागेल.

डेट फंडावरील मागील लेखात म्हटल्याप्रमाणे या नियमित परताव्या देणाऱ्या योजनांमधील गुंतवणूक पूर्णपणे जोखीम-मुक्त असते असे मात्र समजू नये. त्यामुळे ‘AAA’ मानांकित पर्यायांमध्ये गुंतवणूक करणाऱ्या योजनांना प्राधान्य द्यावे. २०% किंवा ३०% टॅक्स ब्रॅकेटमधील गुंतवणूकदारांना बँकेतील मुदत ठेवींपेक्षा फिक्स्ड मॅच्युरिटी प्लान नक्कीच जास्तीचे करोत्तर उत्पन्न मिळवून देऊ शकतात.

---- प्राजक्ता कशेळकर